「不動産投資は個人ではなく法人でやるメリット・デメリットは何か?」

「個人と法人のどちらが良いかは何を基準に判断すべきか?」

といった疑問をあなたはお持ちではないでしょうか。

そのような方向けに、この記事では不動産投資の法人化について解説してますので、ぜひご覧ください。

以下の目次から気になる箇所に飛ぶこともできます。

不動産投資で法人化するメリット

不動産投資で法人化(個人名義で購入するのではなく法人名義で購入する)メリットは主に以下の8点があります。

- 年間利益が一定以上の場合は個人よりも税金が安くなる

- 数億円以上の借入がしやすくなる(融資が受けやすくなる)

- 青色申告によって損失を10年繰り越せる(利益と相殺できる)

- 経費の幅が広がる

- 連帯保証人を法人代表者にすることができ、実質的に連帯保証人なしで融資を受けられる

- 法人の代表者を交代する形式で相続すれば相続税を抑えられる

- 決算月を自分で決められる

それぞれについて詳しく説明していきます。

年間利益が一定以上の場合は個人よりも税金が安くなる

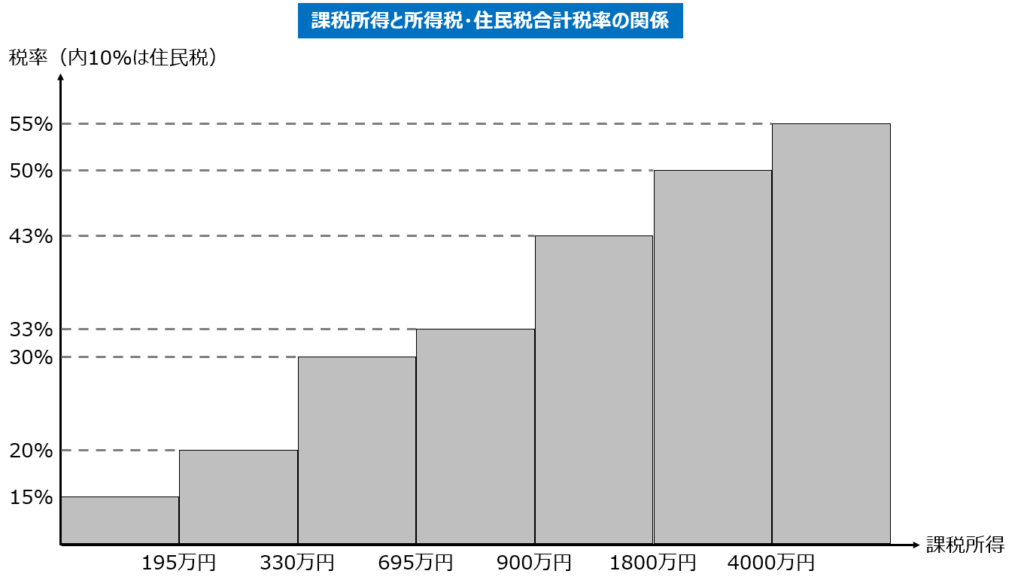

個人の所得に課せられる所得税・住民税の税率と、法人の利益に課せられる税金の税率※は異なっており、一定以上の利益になる法人の税率の方が低くなります。

※法人所得のうち、税金として徴収される法人税・地方法人税・法人住民税・法人事業税・特別法人事業税の合計割合(いわゆる法定実行税率)

この税率の差の分だけ、法人化によって節税が可能になります。

※所得とは年収ではなく、年収といった収入から必要経費や各種控除を差し引いた額なため、年収よりも低い額になります

【課税所得と住民税・法人税率の対応】

【課税所得と法定実行税率の対応(2020年4月時点の東京23区の場合)】

<資本金または出資金が1億円超>

| 法人税率 | 23.20% |

| 地方法人税率 | 10.30% |

| 法人住民税率(都道府県民税) | 10.40% |

| 法人事業税率(超過税率) | 1.18% |

| 法人事業税率(標準税率) | 1.00% |

| 特別法人事業税率 | 260.00% |

| 法定実効税率 | 30.60% |

<資本金と出資金がいずれも1億円以下で、年所得額が2,500万円超または年収入金額が2億円超>

| 法人税率 | 23.20% |

| 地方法人税率 | 10.30% |

| 法人住民税率(都道府県民税) | 10.40% |

| 法人事業税率(超過税率) | 7.48% |

| 法人事業税率(標準税率) | 7.00% |

| 特別法人事業税率 | 37.00% |

| 法定実効税率 | 34.60% |

<資本金と出資金がいずれも1億円以下で、年所得額が2,500万円以下かつ年収入金額が2億円以下>

| 法人税率 | 23.20% |

| 地方法人税率 | 10.30% |

| 法人住民税率(都道府県民税) | 7.00% |

| 法人事業税率(超過税率) | 7.00% |

| 法人事業税率(標準税率) | 7.00% |

| 特別法人事業税率 | 37.00% |

| 法定実効税率 | 33.60% |

詳細は後で説明しますが、この税率の差を考えると以下の場合は法人化による節税効果が見込まれます。

- サラリーマンは給与所得と不動産所得の合計が900万円以上が目安

- 所得が不動産所得しかない専業大家であれば330万円以上が目安

数億円以上の借入がしやすくなる(融資が受けやすくなる)

一般的に個人よりも法人の方が金融機関から多額の融資を受けやすいです。

個人の場合は年収の10~20倍が上限の目安ですが、法人の場合は上限がありません。

青色申告によって損失を10年繰り越せる(利益と相殺できる)

個人の場合は青色申告をしても損失の繰り越しが3年までしかできませんが、法人の場合は青色申告をすると10年まで繰り越せます。

損失を繰り越すことで過去の年の赤字をその年以降の黒字と相殺して、黒字の年の税金を下げることができます。

経費の幅が広がる

個人よりも法人は経費として計上できる範囲が広がります。

特に大きな違いとしては個人は自身への給与を経費にできませんが、法人の場合は経費にすることができます。

連帯保証人を法人代表者にすることができ、実質的に連帯保証人なしで融資を受けられる

個人でも法人でも借入をする際に連帯保証人を求められることがあります。

個人の場合だと親族などを連帯保証人にすることが一般的ですが、法人の場合は法人代表者を連帯保証人にすることができ、実質連帯保証人なし(自分自身が連帯保証人)にできます。

法人の代表者を交代する形式で相続すれば相続税を抑えられる

不動産を相続する場合に個人だと不動産の評価額に応じて課税されますが、法人の代表者を相続人へ交代する場合は不動産はあくまでも法人の所有物なため相続税を課せられることはありません。

相続税の節税の仕組みについて詳しく知りたい方は以下の記事もご覧ください。

こちらもCHECK

-

-

不動産投資の節税の仕組みやシミュレーション、適した物件を解説

「不動産投資で節税ができると聞いたが本当か?その仕組みはどのようなものか?」 「年収いくら以上であれば節税が有効か?」 といった疑問をあなたはお持ちではないでしょうか。 そのような方向けに、この記事で ...

続きを見る

決算月を自分で決められる

個人の会計年度は1月~12月と決まってますが、法人の会計年度は自由に設定することができます。

そのため、他の業務などと繁忙期が重ならないようにするなどといったことができます。

不動産投資で法人化するデメリット

不動産投資での法人化はメリットだけでなくデメリットもあります。

主なデメリットは以下の4つです。

- 法人設立費用が合同会社の場合は約15万円、株式会社の場合は約30万円かかる

- 維持費用がかかる

- 自身に役員報酬を支払う場合は会社員であっても別途社会保険料を払う必要がある

- 長期譲渡所得の優遇税制は利用できない

それぞれについて詳しく説明していきます。

法人設立費用が合同会社の場合は約15万円、株式会社の場合は約30万円かかる

法人化する際は設立費用がかかります。

合同会社の登記費用だけで約10万円かかり、司法書士に手続きを依頼する場合は報酬費用として約5万円、合計約15万円がかかります。

株式会社の場合は登記費用だけで約25万円かかり、司法書士に手続きを依頼する場合は報酬費用として約5万円、合計約30万円がかかります。

維持費用がかかる

法人の場合は設立費用だけでなく、維持費用も発生します。

主な維持費用としては以下の2つがあり、事務所を借りる場合はその家賃や光熱費なども必要です。

- 赤字でも住民税の均等割りが課税される(23区の場合は毎年7万円)

- 決算書作成など税理士費用が年間2,30万円かかる

それぞれについて詳しく説明していきます。

赤字でも住民税の均等割りが課税される(23区の場合は毎年7万円)

法人には法人住民税が毎年課税され、赤字の場合でも課税されます。

税額は都道府県と市町村ごとによって異なりますが、東京23区の場合は毎年7万円です。

決算書作成など税理士費用が年間2,30万円かかる

個人でも法人でも税理士に任せずに自身で確定申告・決算処理することはできますが、法人の場合は現実的ではありません。

その主な理由は以下の通りです。

- 作成すべき書類数が多く、そのために求められる知識も高度である(書類数は個人の確定申告では多くても10枚程度ですが、法人の確定申告・決算では少なくても30枚以上必要です)

- 税理士が決算・申告書を作成していない場合は金融機関など取引先から見られる信用度が低い(その分融資も受けづらくなる可能性があります)

- 税務調査の対象になりやすい

税理士と顧問契約をして決算書など各種税務処理を委託する場合は年間約2,30万かかります。

自身に役員報酬を支払う場合は会社員であっても別途社会保険料を払う必要がある

サラリーマンの方で勤務先で社会保険料を支払っている人でも、法人で役員報酬を受け取っている場合は別途社会保険料を支払う必要があります。

役員報酬を受け取っていない場合は支払わなくても基本的に問題ありません。

長期譲渡所得の優遇税制は利用できない

個人で物件を5年超所有している場合は譲渡税率が約40%から約20%へ引き下げられる優遇税制があり、法人の法定実行税率よりも低くなります。

優遇税制は個人のみ適用で、法人には適用されません。

法人化すべきかの判断基準

法人化のメリット・デメリットは分かったものの、法人化すべきか悩んでいる方もいるでしょう。

そのような方は以下の基準で検討するとよいでしょう。

- 個人の場合の税金と法人の場合の税金+法人維持費のどちらが高いか

- 数億円以上の借入をするなど規模拡大を目指すか

- 相続税を節税できるか

それぞれについて詳しく説明していきます。

個人の場合の税金と法人の場合の税金+法人維持費のどちらが高いか

法人化すべきかの1つ目の判断基準は、個人の場合の税金>法人の場合の税金+法人維持費※となる場合は法人化するとよいでしょう。

※法人設立費は長期で見ると軽微なため含めておりません

個人の税金が法人の税金+法人維持費を上回る目安としては以下の2つがあります。

いずれも個人の所得税・住民税と法人の法定実行税率の差を踏まえて算出される基準です。

- サラリーマンは給与所得と不動産所得の合計が900万円以上

- 所得が不動産所得しかない専業大家であれば330万円以上

サラリーマンは給与所得と不動産所得の合計が900万円以上が目安

サラリーマンの方で給与所得と不動産所得の合計が900万円以上の方は法人化をおすすめします。

あくまでも「所得」であり、年収ではない点に注意ください。

所得とは年収といった収入から控除額などを差し引いたものです。

所得が不動産所得しかない専業大家であれば330万円以上が目安

給与所得などがなく、所得が不動産所得のみ方(いわゆる専業大家)の方は不動産所得が330万円以上であれば法人化をおすすめします。

数億円以上の借入をするなど規模拡大を目指すか

数億円以上の借入をしてなるべく早いスピードで規模拡大したい方は法人化をおすすめします。

理由は上述の通り基本的に個人では年収の10~20倍までが借入の限界ですが、法人の場合は経営が上手くいっていれば上限なく借入できます。

相続税を節税できるか

相続税を節税したい方も法人化を検討することを推奨します。

新たに法人で物件を購入するのではなく、個人で所有の物件を法人に所有権移転する場合は登記費用が発生するため、節税できる金額などを踏まえて検討しましょう。

詳しくは税理士にご相談することをおすすめします。

法人化の方法・手続き

ここからは具体的な法人化の手続きについて時系列で説明します。

流れとしては以下の通りです。

- 社名・役員・本店所在地・事業目的の整理

- 定款の作成

- 各種印鑑の作成

- 登記書類の作成・法務局への提出

- 税務署への開業届提出

それぞれについて詳しく説明していきます。

社名・役員・本店所在地・事業目的の整理

法人化を決めた場合はまず社名と役員構成、本店所在地、事業目的を整理しましょう。

会社設立上それぞれ整理のポイントはありますが、ここでは不動産投資の観点に絞ったポイントを紹介します。

まず本店所在地は融資を受ける上で重要です。

金融機関は管轄地域に本店か支店が所在している法人や、管轄地域内の物件を購入しようとしている法人にしか基本的に融資しません。

そのため、自分が今後借入したい金融機関がある地域または、その金融機関が融資対象としている地域に本店所在地もしくは支店所在地を設定するとよいでしょう。

次に事業目的には不動産投資ではなく不動産賃貸業などと記載しましょう。

金融機関は投資には融資をしてくれず、あくまでも事業に融資をしてくれるため、事業目的は不動産賃貸業などとしましょう。

融資の面談の際も不動産投資という言葉を用いるとマイナス視されるため気を付けましょう。

また、銀行によっては事業目的が多い場合、融資したお金を他の事業目的に利用することを不安視することもあるため、必要最低限に絞りましょう。

定款の作成

次に定款を作成します。

定款では上記で整理した事業目的などを記載します。

基本的にはネットなどにアップロードされているテンプレートに沿って作成する形で問題ないでしょう。

各種印鑑の作成

設立登記の書類への押印だけでなく、契約書への押印や銀行口座開設時に必要となる印鑑を作成しましょう。

印鑑は以下の2つをまとめて作成するとよいでしょう

- 代表員:印鑑登録や契約書作成時などに利用する重要かつ利用頻度の高い印鑑

- 銀行員:銀行口座開設時に利用する印鑑

上記に加えて社印もセットで売られていることが多いですが、これは社内稟議などで使う印鑑であり、不動産投資用の一人法人では利用することは稀でしょう。

登記書類の作成・法務局への提出

各種書類を作成して押印したら、必要な額の収入印紙とともに法務局へ提出しましょう。

税務署への開業届提出

法務局へ登記書類を提出するだけでなく、税務署に開業届を提出する必要もありますので忘れずに提出しましょう。

法人化に関するよくある質問

最後に法人化についてのよくある以下の質問とその回答例を紹介します。

- 株式会社と合同会社はどちらがよいか?

- 個人から法人に切り替える際の注意点はあるか?

それぞれについて詳しく説明していきます。

株式会社と合同会社はどちらがよいか?

不動産投資だけに限定した法人であればどちらでもよいでしょう。

不動産投資以外の事業も行い、取引先がいる場合は株式会社の方が多少はしっかりしている/信頼できるように見えるという利点はあります。

一方で上述の通り、株式会社の方が合同会社よりも設立費用が高いです。

個人から法人に切り替える際の注意点はあるか?

個人で不動産投資を始めて、途中から法人化することとし、物件の所有権を個人から法人へ移転しようとしている方は費用が発生することに注意ください。

具体的には不動産取得税や所有権移転登記の費用などを支払う必要がありますので、それらを支払ったうえでも所有権移転することのメリットが多い場合は移転するとよいでしょう。

そうでなければ個人で所有している物件は引き続き個人で所有し、法人設立後に購入する物件は法人名義で購入するとよいでしょう。